はじめに

最近、住宅価格の上昇がニュースで話題になることが増えています。

『今、住宅を買っても大丈夫ですか?』

『将来の見通しが不安です…』と感じる方も多いのではないでしょうか、、、」住宅ローンを組む際に見逃せないのが金利の変動です。

金利が上昇すれば、ローンの総返済額が増え、家計の負担が大きくなる可能性があります。また、物件の価値にも影響を与えるため、しっかりと対策を考えておくことが重要です。

本記事では、金利変動のリスクと、それに備えるための具体的な対策について詳しく解説します。これから不動産を購入する方が、安心してローンを組めるように、実践的なアドバイスをお届けします。

金利の変動が不動産購入に与える影響とは?

- 住宅ローンの返済額が増加する

金利が上昇すると、住宅ローンの毎月の返済額が増えます。例えば、金利1%の上昇がどれほど影響を与えるのかをシミュレーションしてみましょう。

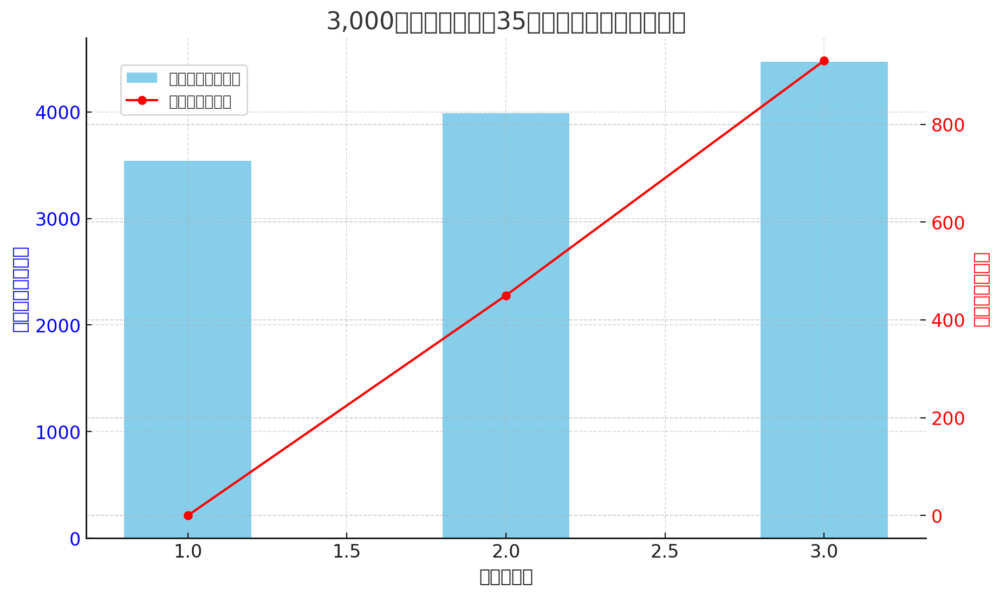

【例】3,000万円のローン(35年固定)

- 金利1.0% → 総返済額:約3,540万円

- 金利2.0% → 総返済額:約3,990万円(約450万円増)

- 金利3.0% → 総返済額:約4,470万円(約930万円増)

このように、金利が1%上昇するだけで、数百万円もの負担増になる可能性があります。

- 物件価格が下落する可能性

金利が上昇すると、住宅ローンの借入額が抑えられるため、不動産市場全体の買い手の資金力が低下します。結果として、物件価格が下がる可能性があります。

特に、金利上昇局面では買い手が減少し、売却を考えている場合は価格を下げざるを得なくなるケースもあります。

このような金利変動リスクに備えるため、次の対策を考えましょう。

金利上昇時に備えるための3つの対策

- 固定金利を選ぶ

変動金利は金利が低いときに魅力的ですが、金利上昇のリスクがあります。固定金利(フラット35など)を選択すれば、返済額が一定で安心です。

- 向いている人:長期的な資金計画を安定させたい方

- 向かない人:短期間で繰り上げ返済を考えている方

- 余裕のある返済計画を立てる

無理なローンを組むと、金利上昇時に家計が圧迫される可能性があります。以下の基準を参考に、慎重に返済計画を立てましょう。

- 返済比率は年収の25%以内に抑える

- ボーナス払いに頼らない

- 繰り上げ返済用の資金を確保する

- 金利の動向を定期的にチェックする

金利は経済状況によって変動します。住宅ローンの借り換えや繰り上げ返済を適切なタイミングで行うために、日頃から金利の動向をチェックしましょう。

- 日本銀行の金融政策(政策金利の変更)

- 長期金利の推移(住宅ローン金利に影響)

- 海外の経済動向(特に米国の金利)

転職や収入の変動が金利変動に与える影響

金利だけでなく、自身の収入の変動にも備えることが重要です。

- 転職を考えている場合

転職直後は、ローンの審査が厳しくなる傾向があります。特に、勤続年数が短いと審査に通りにくくなるため、転職を考えている場合は以下の点に注意しましょう。

- ローン審査前に転職しない(可能であれば審査通過後に転職)

- 新しい職場で安定した収入を確保してからローンを検討

- 収入が不安定な場合

フリーランスや歩合制の仕事をしている場合、収入が変動しやすいため、以下のような対策を取りましょう。

- 固定金利を選ぶ(毎月の支払いを一定にするため)

- 生活費6か月分の貯蓄を確保(収入減少時のリスクヘッジ)

- 繰り上げ返済で元本を減らしておく

低金利期の不動産購入メリットと注意点

現在のような低金利の時期に住宅を購入するメリットと注意点を解説します。

メリット

✅ ローンの返済額が抑えられる

低金利なら総返済額が少なくなり、毎月の負担も軽減されます。

✅ 将来の金利上昇リスクを回避できる

固定金利を選択すれば、今の低金利を長期間維持できます。

注意点

⚠ 借りすぎに注意!

低金利だからといって、無理な借入は避けるべきです。

⚠ 金利が上がる前に購入を検討する

今後、金利が上昇すれば同じ物件でもローン負担が増える可能性があります。

金利の専門家に聞く!不動産購入時のアドバイス

専門家は、金利上昇に対するリスク管理の重要性を強調しています。

- 住宅ローンアドバイザーの意見

「金利は長期的に見れば上昇傾向にあります。低金利のうちに、固定金利でローンを組むことを検討してください。」

- 金融専門家のアドバイス

「住宅ローンを借りる際は、金利だけでなく、手数料や保証料も含めた総支払額を確認しましょう。」

まとめ

不動産購入を成功させるためには、金利変動のリスクを理解し、

適切な対策を講じることが重要です。

- ✔ 固定金利を選択することで、金利上昇のリスクを抑える

- ✔ 余裕を持った返済計画を立てる

- ✔ 転職や収入変動にも備えた資金計画を考える

将来の安定した資産形成のために、慎重に住宅ローンを選びましょう!